1. Qué es el modelo 309 de IVA y para qué sirve

El modelo 309 de autoliquidaciones no periódicas de IVA es una declaración que sirve a quienes generalmente no tienen obligación de presentar las declaraciones periódicas de IVA, modelo 303 y modelo 390, para ingresar el IVA a Hacienda. Se trata de un modelo que, como su propio nombre hace adivinar, no es tan frecuente como los modelos 303 y 390, y sin embargo hay que tener en cuenta por si estás obligado a presentarlo.

Esta autoliquidación no periódica del IVA tiene como objeto ingresar el impuesto en caso de una adquisición intracomunitaria de un medio de transporte nuevo o si eres sujeto pasivo y has realizado compras intracomunitarias de bienes, entregas de bienes de inversión inmobiliaria, entregas de bienes y prestación de servicios en procedimientos judiciales de ejecución forzosa.

¿A qué sujetos pasivos nos referimos? Mientras te decantas por ponerte en manos de una asesoría fiscal online para cumplir con tus obligaciones fiscales te damos respuesta a la pregunta en el siguiente punto:

2. Obligados a presentar el modelo 309 de IVA

El 309 es un modelo destinado por regla general a aquellos sujetos que normalmente no tienen obligación de tributar el IVA:

- Sujetos pasivos acogidos al Régimen especial del Recargo de Equivalencia que realicen adquisiciones intracomunitarias, operaciones en las que se produzca la inversión del sujeto pasivo o si realizan transmisiones de inmuebles afectos a la actividad con renuncia a la exención. Si eres autónomo en Recargo de equivalencia tienes la obligación de pagar el IVA de esas compras europeas más el recargo que corresponda a tarvés de la presentación del modelo 309.

- Agricultores en Régimen especial de Agricultura, Ganadería y Pesca.

- Empresarios sin derecho a deducción del IVA soportado (artículo 14.Uno.2º de la Ley de IVA).

- Personas jurídicas que no son empresarios (Fundaciones benéficas, etc.)

3. Plazos de presentación del modelo 309 de IVA

Por regla general el plazo de presentación del modelo 309 de IVA y el ingreso correspondiente se efectuará mediante una declaración trimestral que se presenta entre los días 1 y 20, ambos inclusive, de los meses de abril (correspondiente al primer trimestre del ejercicio), julio (segundo trimestre) y octubre (tercer trimestre). El plazo de presentación del cuarto trimestre se extiende del 1 al 30 de enero.

Estos tiempos de presentación del modelo 309 de IVA varían en función de varios supuestos:

- Si la obligación de presentar el modelo 309 nace de una adquisición intracomunitaria de medios de transporte nuevo, deberás presentar el modelo antes de los 30 días desde la realización de la operación y antes de la matriculación definitiva de dichos medios de transporte. Has de presentar un modelo 309 por cada transporte nuevo que sea fruto de adquisición intracomunitaria.

- En caso de tratarse de un procedimiento judicial o administrativo de ejecución forzosa, el plazo de presentación es de un mes a contar desde el pago del importe de la adjudicación, no pudiendo procederse a dicha presentación con anterioridad a la emisión de la factura que documente la operación.

4. Formas de presentación del modelo 309 de IVA

El modelo 309 de IVA se presenta por Internet a través de la Sede Electrónica de la Agencia Tributaria con certificado electrónico o cl@ve PIN.

Si quieres obtener el modelo en papel puedes realizar una predeclaración rellenando el formulario en la Sede Electrónica de Hacienda. A partir de ello, obtendrás un documento en PDF para su impresión en papel y posterior presentación en Entidades Financieras Colaboradoras si el resultado es a ingresar, o en las Oficinas de Hacienda en el resto de los casos.

En caso de que la presentación del modelo 309 de IVA y del resto de tus declaraciones te suponga un embrollo puedes cumplir con tus obligaciones confiando la gestión fical a una asesoría online como la de Infoautónomos.

5. Cómo rellenar el modelo 309 de IVA

Para la cumplimentación del modelo 309 has de atender a los siguientes apartados en que se estructura el modelo:

Identificación: datos del declarante

En este apartado has de rellenar el NIF y los Apellidos y Nombre, Razón social de la empresa o persona física, titulares de la actividad, así como el domicilio fiscal.

Devengo

Cumplimenta las casillas de ejercicio, con el año al que corresponde la declaración que presentas, y periodo, en función de si se trata del primer trimestre (1T), segundo trimestre (2T) tercer trimestre (3T) o cuarto trimestre (4T).

Si lo que declaras es adquisición intracomunitaria de medio de transporte nuevo o entrega de bienes y prestaciones de servicios efectuadas en el marco de los procedimientos administrativos y judiciales de ejecución forzosa, se consignará: 0A.

Transmitente

Rellena este apartado únicamente si has realizado adquisiciones intracomunitarias de medios de transporte nuevos.

Situación tributaria

Marca con una X la casilla correspondiente:

- Sujeto pasivo acogido al Régimen Especial de Agricultura, Ganadería y Pesca

- Sujeto Pasivo acogido al Régimen Recargo de Equivalencia

- Sujeto pasivo con derecho a deducción (art.14. Uno. 2º Ley de IVA)

- Persona jurídica no empresario o profesional

- Persona física no empresario o profesional

- Otras situaciones tributarias no contempladas anteriormente. Debes marcar este punto si estás en uno de los siguientes supuestos:

- Sujeto pasivo acogido al Régimen especial de la Agricultura, Ganadería y Pesca y has de hacer reintegro de las compensaciones indebidamente percibidas.

- Sujetos pasivo acogido al régimen especial de la Agricultura, Ganadería y Pesca que ha de hacer el ingreso de regularizaciones practicadas como consecuencia del inicio en la aplicación del Régimen especial en una actividad ya en curso.

- Persona jurídica que se considere empresarios o profesionales ( art.5 de la ley de IVA).

Hecho Imponible

Marca con una X la casilla correspondiente al supuesto que motiva la presentación de la declaración.

- Adquisición intracomunitaria de bienes

- Adquisición intracomunitaria de medios de transporte nuevos

- Inversión sujeto pasivo

- Entrega de bienes de inversión de naturaleza inmobiliaria

- Entrega de bienes y prestaciones de servicios en procedimientos administrativos y judiciales de ejecución forzosa

- Otros supuestos no contemplados anteriormente

Características y datos técnicos

Rellenar en caso de adquisición intracomunitaria de medios de transporte nuevo (vehículos, embarcaciones o aeronaves)

Liquidación

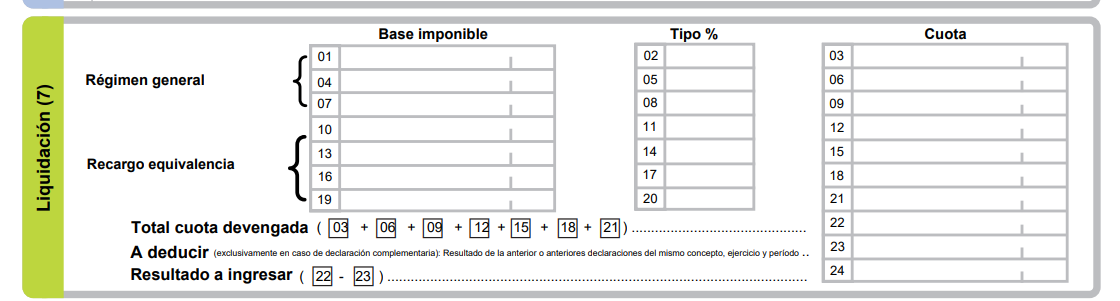

Rellena los campos referentes a la base imponible y al tipo, tanto del régimen general (casillas 01-09) como en el Recargo de equivalencia (casillas 10-21).

Casilla 23: Exclusivamente en el supuesto de declaración complementaria, haz constar el resultado de la declaración o declaraciones anteriormente presentadas por este mismo concepto y correspondientes al mismo ejercicio y periodo.

Casilla 24: Resultado de la operación indicada en el impreso de declaración, que deberá ser siempre una cantidad positiva.

Complementaria

Marca esta casilla cuando sea declaración complementaria de otra u otras presentadas anteriormente por el mismo concepto y correspondientes al mismo ejercicio y periodo.

Únicamente se realizará una complementaria cuando el importe resultante sea una cantidad a ingresar superior a las declaraciones presentadas, para regularizar los posibles errores u omisiones.