En este artículo te vamos a explicar:

- Qué es el modelo 111

- Quién está obligado a presentar el modelo 111

- Presentación en tiempo y forma del modelo 111

- Rellenar el modelo 111 paso a paso

- Resultados del modelo 111

1. Qué es el modelo 111

El modelo 111 es el formulario de Hacienda correspondente a la declaración trimestral de las retenciones del IRPF practicadas a trabajadores, profesionales y empresarios.

Es un modelo que deben presentar los autónomos y empresas con trabajadores contratados en plantilla o que hayan contratado servicios a autónomos que les facturen con retenciones.

Significa que, cada tres meses, el autónomo, o la pyme, tiene que entregar a Hacienda el porcentaje de dinero que no ha pagado a sus trabajadores en la nómina, o a otros profesionales autónomos en las facturas, para entregárselo a la administración en nombre de éstos.

Se trata de un “dinero a cuenta” que posteriormente Hacienda devuelve, según proceda, al trabajador o empresario, vía la declaración del IRPF.

2. Quién está obligado a presentar el modelo 111

Hacienda tiene reservado el modelo 111 de Retenciones e ingresos a cuenta del impuesto del IRPF para hacer frente a esta obligación. Y, forzosamente, tienen que cumplimentarlo y presentarlo todos los autónomos y empresarios que hayan descontado importes en los siguientes casos:

- Rendimientos del trabajo, como las nóminas o finiquitos de los empleados.

- Rendimientos que sean contraprestación de actividades económicas: profesionales (servicios de un diseñador freelance, un gestor o un abogado, por ejemplo, que suelen incluir retenciones del 15% o 7%), agrícolas, ganaderas y forestales, o actividades empresariales en estimación objetiva (aquellas que se declaran por módulos y que están obligadas a retener un 1%).

- Rendimientos procedentes de la propiedad intelectual e industrial, de la prestación de la asistencia técnica, del arrendamiento de bienes muebles, negocios o minas, o del subarrendamiento de los anteriores. También de los rendimientos procedentes de la cesión del derecho de imagen.

- Premios obtenidos tras participar en juegos, concursos o rifas.

- Ganancias patrimoniales obtenidas por el aprovechamiento forestal en montes públicos.

Para ello habrá que notificar a Hacienda la obligación de presentar el modelo 111 de retenciones mediante la presentación previa o modificación del alta censal (modelo 036 o modelo 037).

3. Presentación en tiempo y forma del modelo 111

Tendrás que presentar el modelo 111 dentro de los 20 días naturales posteriores al final de cada trimestre como indica el calendario fiscal, por tanto, en abril, julio, octubre y enero. De una manera más gráfica, las fechas a las que atenernos quedan así:

Primer trimestre | Del 1 al 20 de abril, ambos inclusive |

Segundo trimestre | Del 1 al 20 de julio, ambos inclusive |

Tercer trimestre | Del 1 al 20 de octubre, ambos inclusive |

Cuarto trimestre | Del 1 al 20 de enero, ambos inclusive |

Si eres autónomo tienes dos opciones para presentar el modelo 111: vía Internet o de forma presencial. Para la primera debes tener la firma electrónica activada, o la opción de poder autentificarte mediante certificado electrónico y, al ingresar en la página web de Hacienda, seguir los pasos.

Para la segunda, debes imprimir el formulario (o pre-declaración) en la propia sede de la Agencia Tributaria, cumplimentarlo y, si sale a ingresar, puedes llevarlo a cualquier entidad bancaria colaboradora y efectuar el pago. Las pymes, en cambio, solo tienen la opción de hacerlo vía Internet. En ambos casos lo mejor es apoyarte en un asesor.

4. Rellenar el modelo 111 paso a paso

Hay varios apartados que cumplimentar y rellenar en el modelo 111. El primero es, lógicamente, la “Identificación” del declarante. El segundo, de “Devengo”, sirve para especificar el año corriente así como el trimestre del que se trata.

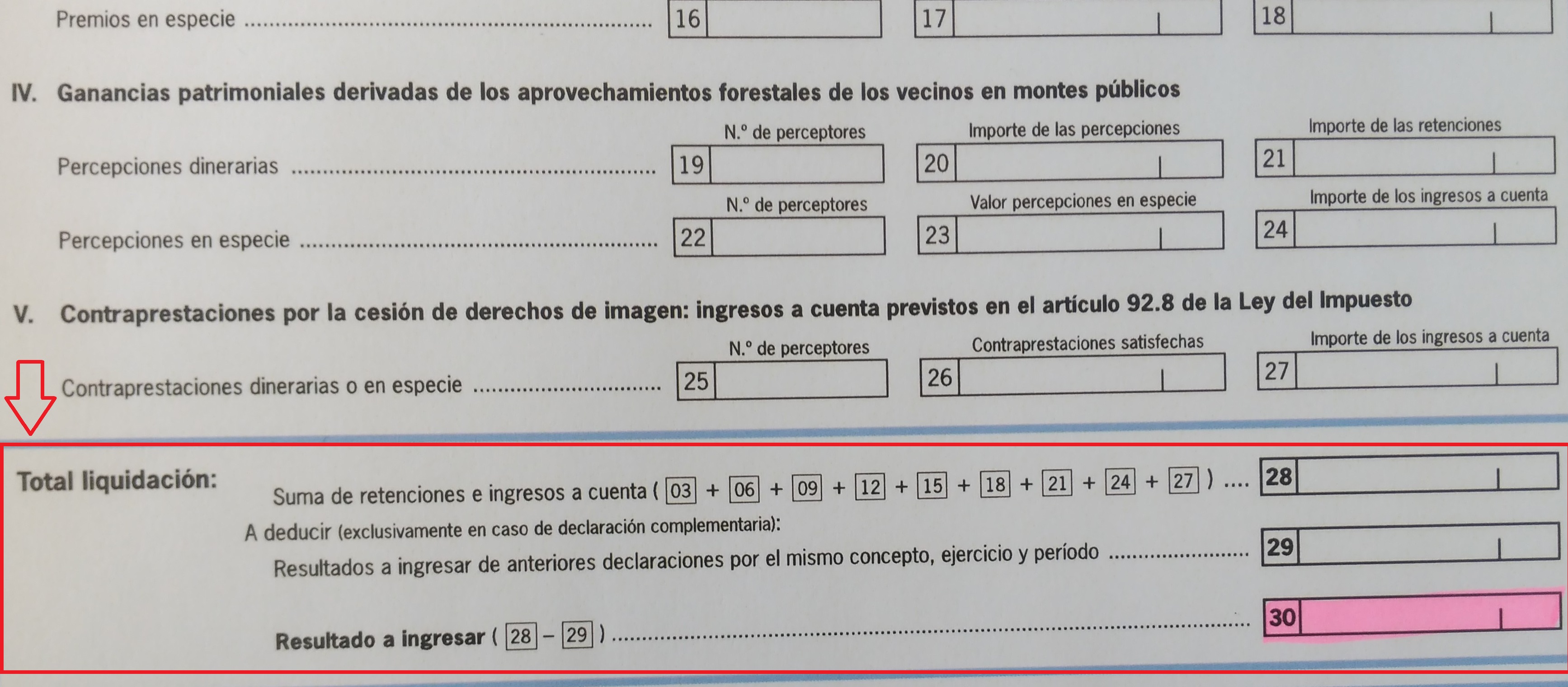

En “Liquidación” hay que dejar constancia de los datos referentes a los rendimientos del trabajo así como a los rendimientos de actividades económicas a los que se les ha aplicado la retención por parte del declarante.

Así tendremos que indicar el número de perceptores, el importe de las retenciones, el valor de las percepciones en especie y la cuantía de los ingresos a cuenta.

En este mismo apartado, el tercero, hay que especificar los premios sujetos a retención o a ingreso, ya sean dinerarios o en especie, como indicábamos arriba. Del mismo modo habrá que incluir aquí datos sobre los pagos realizados por el declarante como consecuencia de los aprovechamientos forestales en montes públicos que constituyan ganancias patrimoniales. Por último en “Liquidación” hay que incluir las contraprestaciones por la cesión de los derechos de imagen.

5. Resultados del modelo 111

Una vez que tengamos todos los datos implementados simplemente hay que sumar las retenciones e ingresos que se hayan hecho constar en los epígrafes anteriores. Esta ecuación nos ofrecerá un resultado que quedará especificado en la “casilla 30”.

Ese será el dato que nos indique la cantidad que hay que pagar a Hacienda.

Puede pasar también que, por la circunstancia que sea, durante el trimestre no haya sido necesario efectuar retenciones, por lo que nuestra “autoliquidación” será “negativa”.

Es importante saber que, aunque el resultado sea “cero”, se mantiene la obligación de presentar el modelo 111 en el Registro de Hacienda que corresponda al domicilio fiscal siempre que en algún momento nos hayamos dado de alta en dicha obligación mediante el modelo 036 o 037.

Si después de leer este artículo todavía mantienes dudas sobre cómo puedes rellenar, cumplimentar y presentar el modelo 111, puedes ponerte en contacto con nuestra asesoría y gestoría para resolverlas.