La facturación es una de las tareas recurrentes en la actividad de autónomos y pymes.

Conscientes de ello, en Infoautónomos hemos abordado aspectos como los conceptos básicos para empezar a facturar y los tipos de facturas existentes.

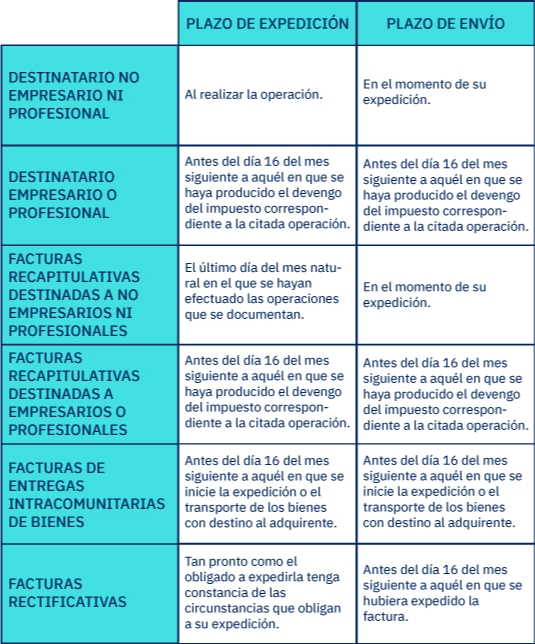

Pero, ¿conoces con qué plazos cuentas para expedir y enviar facturas?, ¿cómo influye en estos plazos el tipo de cliente o el tipo de factura?

¿Destinatario profesional o cliente final?

La factura es el documento acreditativo de la prestación de un servicio o la entrega de bienes mediante la cual los autónomos y la pymes cobran por la operación. El registro del volumen de facturas emitidas da clara muestra de los ingresos del autónomo; ingresos que junto con los gastos constituye la información básica con la que debe contar la asesoría fiscal para la presentación de impuestos.

¿En qué momento está obligado el empresario a emitir y enviar la factura al destinatario? La respuesta difiere si el destinatario es autónomo profesional o particular.

- Si el destinatario es el cliente particular, la factura ha de emitirse en el momento del devengo de IVA o lo que es lo mismo, cuando se realiza la operación. De la misma forma, el envío de la factura se tiene que hacer en el momento de la emisión. Esto es lo habitual en modelos de negocios Business to Customer (B2C).

- En caso de que el destinatario de la operación que se factura sea profesional o empresario, la factura se ha de emitir y hacer llegar al cliente antes del día 16 del mes siguiente a aquel en que se haya producido el devengo del impuesto o la propia operación. Estos plazos de expedición y envío de facturas son los que generalmente manejan los negocios basados en el modelos Business to Business (B2B).

Otros plazos para la expedición y el envío de facturas recapitulativas, rectificativas y de operaciones intracomunitarias

Las facturas recapitulativas y rectificativas así como determinadas operaciones intracomunitarias también tienen plazos específicos de expedición y envío. En el caso de las primeras de ellas, las facturas recapitulativas que agrupan diferentes operaciones de un solo cliente bajo una misma factura, el plazo de emisión y envío también está supeditado al tipo de cliente: particular o profesional o empresario.

- Si la factura recapitulativa está destinada a empresarios o profesionales, la expedición y el envío han de realizarse antes del día 16 del mes siguiente a aquel en el curso del cual se hayan realizado las operaciones.

- Si el receptor de la factura recapitulativa es un cliente particular, la factura se tiene que emitir y enviar el último día del mes natural en el que se hayan facturado las operaciones documentadas.

En el supuesto de que el profesional o empresario tenga que emitir factura rectificativa, su expedición ha de hacerse en el momento en que el emisor tenga conocimiento de las circunstancias que le obligan a emitir factura rectificativa, cuyo plazo de envío tiene que ser antes del día 16 del mes siguiente a aquel en que se haya expedido la factura.

En cualquier caso, el autónomo no podrá emitir una factura rectificativa si han transcurrido más de cuatro años desde que se efectuara la operación que ahora se querría rectificar.

En caso de que el autónomo profesional o empresario realice entregas intracomunitarias, la expedición y el envío de la factura tiene que hacerse antes del día 16 del mes siguiente a aquél en que se inicie la expedición o el transporte de los bienes con destino al cliente.

¿Qué ocurre en caso de incumplimiento de los plazos de expedición y envío de facturas?

Parece poco habitual o inesperado que un autónomo profesional o empresario deje de emitir una factura a otro autónomo en el plazo establecido pero en el hipotético caso de que un despiste lleve al incumplimiento de los plazos, el obligado tributario estará cometiendo una infracción tributaria conforme al artículo 201 de la Ley General Tributaria.

- En el supuesto de que la factura se emita y envíe fuera de los plazos establecidos, la sanción consistirá en multa pecuniaria proporcional del 1% del importe del conjunto de las operaciones que han dado lugar a la infracción.

- Si el incumplimiento es debido a la falta de expedición de la factura, la multa se eleva al 2% del importe del conjunto de las operaciones sobre las que no se ha emitido factura o, en caso de que no se pueda determinar dicho importe, 300 euros por cada operación respecto de la que no se haya emitido la correspondiente factura.

¿Y en caso de emitir una factura falsa?, ¿cuáles serían las consecuencias? Esta infracción se considera grave y conlleva una multa del 75% del importe del conjunto de las operaciones que hayan dado lugar a la infracción.

También hay plazos para la conservación de facturas

La Ley General Tributaria no solo marca unos plazos de expedición y envío de facturas sino que también obliga, mediante el artículo 29.2 de la ley, a la conservación de la facturas, documentos y justificantes, generalmente, durante cuatro años.

Recordemos que estas facturas son indispensables para la deducción de gastos algunos de los cuales se pueden justificar sin factura, con otro tipo de documento justificativo.

El caso más claro es el de la cuota de autónomos para cuya deducción has de conservar el recibo bancario.

Dichos documentos, en formato papel o electrónico, se deben conservar de forma que garantice el acceso sin demora por parte de Hacienda al documento original, permitiendo la integridad de su contenido y legibilidad.

Aunque el plazo general de conservación de facturas es de cuatro años hay casos excepcionales en los que las facturas deben conservarse durante más tiempo. Por ejemplo, las facturas que documentan adquisiciones de bienes amortizables o mejoras en estos bienes o facturas de gastos que dan derecho a deducciones y bonificaciones.