El Consejo de Ministros aprobó la prórroga de las cuotas de los autónomos para que durante el año 2026 sigan siendo las mismas que había establecidas en 2025.

De esta forma, no hay cambios en la tabla de cotizaciones que deben abonar los autónomos en 2026 con respecto a 2025, salvo la subida que supone el incremento del MEI (+ 0,1 %).

No obstante, aunque desde la Seguridad Social han confirmado la prórroga, han señalado que "seguirán las negociaciones para intentar llegar a un acuerdo a lo largo del año".

En este artículo te vamos a explicar en detalle cómo funciona la cuota de autónomos y cuánto cuesta la cuota de autónomos en cada caso, es decir, cuánto se paga al mes a la Seguridad Social.

- Qué es la cuota de autónomos

- Cuota de autónomos 2026

- Cómo se calculan los ingresos reales de los autónomos

- Caso práctico: cálculo de la cuota de autónomos por ingresos reales

- Cuota de autónomos para mayores de 47 años

- Cuota de autónomos colaboradores

- Cuota de autónomos societarios

- Cuota de autónomos en años anteriores

1. Qué es la cuota de autónomos

Antes de entrar en materia, has de saber que si estás pensado en ser autónomo o ya lo eres, una de las obligaciones que entraña el alta en el Régimen Especial de Trabajadores Autónomos (RETA) es el pago mensual de la llamada “cuota de autónomos”.

Esta cuota te da derecho a recibir a cambio las prestaciones sociales que te explicamos a continuación, como las prestaciones por baja por enfermedad o la pensión de jubilación.

Si necesitas ayuda en tu proceso para darte de alta como autónomo, recuerda que este servicio es gratuito si contratas uno de nuestros packs de gestoría online.

Servicios de gestoría para autónomos

Los trabajadores autónomos han de cotizar desde el primer día en que inicien su actividad.

La liquidación de la cuota se llevará a cabo, generalmente, domiciliando el pago en tu banco o entidad financiera.

Hay que destacar que, tanto en el mes de alta como de baja como autónomo, el pago de la cuota derivada será proporcional a los días de alta, sin tener que hacer frente a la totalidad de la mensualidad.

Y debes tener en cuenta que, además de con la Seguridad Social, también tienes ciertas obligaciones con Hacienda que son las derivadas de la fiscalidad del autónomo.

Prestaciones sociales a las que da derecho el pago de la cuota de autónomos

El importe de las bases de cotización condiciona las prestaciones que puede recibir un autónomo en situaciones de:

- Cese de actividad.

- Baja por enfermedad.

- Baja por accidente.

- Jubilación.

Esto obliga a planificar bien la cuota que quieres pagar con vistas a la jubilación porque quizás no te interese pagar siempre la cuota mínima.

De hecho, hasta la entrada en vigor de la cuota por tramos era bastante habitual aumentar el importe de la cuotaa partir de los 47 años.

Desde entonces, los tramos de ingresos limitan la cuota máxima que puedes pagar pero si quieres una jubilación decente te va a interesar cotizar más que la cuota mínima.

2. Cuota de autónomos 2026

El Consejo de Ministros aprobó a finales de 2025 la prórroga de las cuotas de los autónomos para que durante el año 2026 sigan siendo las mismas que había establecidas en 2025.

Así, no hay cambios en la tabla de cotizaciones que deben abonar los autónomos en 2026 con respecto a 2025, salvo la subida que supone el incremento del MEI (+ 0,1 %), que te vamos a explicar más adelante.

No obstante, aunque desde la Seguridad Social han confirmado la prórroga, han señalado que "seguirán las negociaciones para intentar llegar a un acuerdo a lo largo del año".

Por tanto, durante este año 2026 seguiremos pendientes de cualquier novedad al respecto.

Ahora vamos a ver cómo funciona el sistema de cotización en función de los ingresos reales.

El sistema de cotización de los autónomos en función de sus ingresos reales

El sistema de cotización de los autónomos consiste en un modelo progresivo de cuotas que se implantó en enero de 2023 y se ha venido desplegando hasta 2026, con variaciones anuales de las cuotas por las que los autónomos con menos ingresos vienen rebajando su cuota, y se viene incrementando para los que más ganan.

Este sistema establece 15 tramos de cotización en los que cada autónomo tiene que ubicarse en función de su previsión mensual de ingresos.

Mientras que los primeros tramos implican una rebaja respecto a la cuota mínima del sistema fijo anterior, que se situaba en 294 euros, en los tramos más altos aumenta.

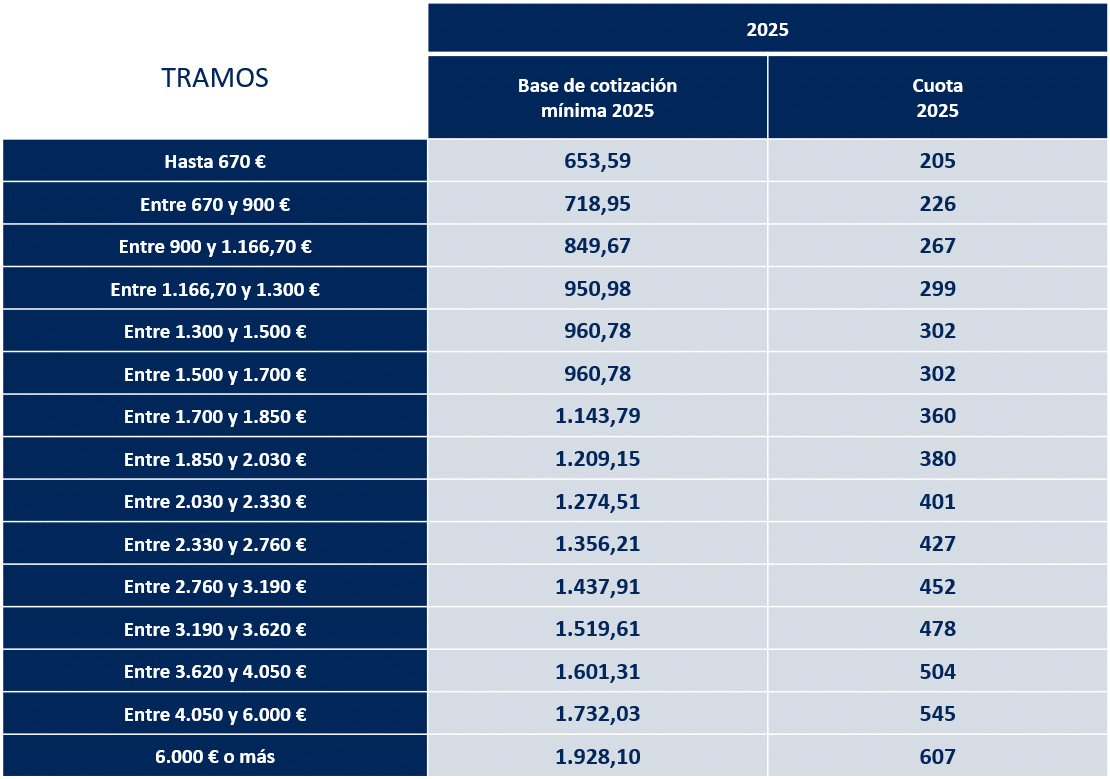

El sistema establece las siguientes cuotas mensuales (en 2026):

- Cuota mínima entre 205 euros y 607 euros según el tramo de ingresos.

- Cuota máxima entre 226 euros y 1.606 euros según el tramo de ingresos.

La cuota de cada autónomo se calcula aplicando un tipo de cotización del 31,5 % a la base de cotización que elija de entre la mínima y la máxima dentro de su tramo.

Puedes acceder a toda la información sobre las bases de cotización de los autónomos en nuestro artículo web Cotización en el Régimen de Autónomos: bases y tipos.

En la tabla anual de cotización vigente para 2026, que mostramos a continuación, puedes ver las bases de cotización mínima y máxima de cada tramo con su cuota correspondiente.

| TRAMOS |

| Base de cotización mínima 2026 | Cuota 2026 |

| Base de cotización máxima 2026 | Cuota 2026 |

| Hasta 670 € |

| Entre 670 y 900 € |

| Entre 900 y 1.166,70€ |

| Entre 1.166,70 y 1.300€ |

| Entre 1.300 y 1.500 € |

| Entre 1.500 y 1.700 € |

| Entre 1.700 y 1.850 € |

| Entre 1.850 y 2.030 € |

| Entre 2.030 y 2.330 € |

| Entre 2.330 y 2.760 € |

| Entre 2.760 y 3.190 € |

| Entre 3.190 y 3.620 € |

| Entre 3.620 y 4.050 € |

| Entre 4.050 y 6.000 € |

| 6.000 € o más |

| 653,59 | 205 € |

| 718,95 | 226 € |

| 849,67 | 267 € |

| 950,98 | 299 € |

| 960,78 | 302 € |

| 960,78 | 302 € |

| 1.143,79 | 360 € |

| 1.209,15 | 380 € |

| 1.274,51 | 401 € |

| 1.356,21 | 427 € |

| 1.437,91 | 452 € |

| 1.519,61 | 478 € |

| 1.601,31 | 504 € |

| 1.732,03 | 545 € |

| 1.928,10 | 607 € |

| 718,94 | 226 € |

| 900 | 283 € |

| 1.166,70 | 367 € |

| 1.300 | 409 € |

| 1.500 | 472 € |

| 1.700 | 535 € |

| 1.850 | 582 € |

| 2.030 | 639 € |

| 2.330 | 733 € |

| 2.760 | 869 € |

| 3.190 | 1.004 € |

| 3.620 | 1.140 € |

| 4.050 | 1.275 € |

| 4.909,50 | 1.606 € |

| 4.909,50 | 1.606 € |

Fuente: Calculadora de cuotas para autónomos 2026 de la Seguridad Social.

Este sistema de cotización a la Seguridad Social en función de sus ingresos reales implica que como autónomo debes seleccionar uno de los 15 tramos de rendimientos netos con tu correspondiente cuota mensual.

Puedes actualizarla hasta 6 veces al año para adaptarla a la evolución real de tu negocio.

Al finalizar cada año, tienes que regularizar tus cotizaciones a la Seguridad Social como autónomo para adaptarlos a los que hayan sido tus ingresos reales, ya que hasta entonces habrás funcionado por una estimación.

Es decir, tienes que solicitar la devolución o pagar la diferencia pendiente en tus cuotas en caso de que el tramo de rendimientos netos definitivos esté por debajo o por encima del indicado por tus previsiones durante el año.

Ahora que ya sabes como funciona, te recomendamos nuestra calculadora de la cuota de autónomos, que te ayudará a saber en un momento qué tramos y cuota te corresponden

Calculadora de la cuota de autónomos

Evolución de la cuota con el nuevo sistema de cotización por ingresos reales

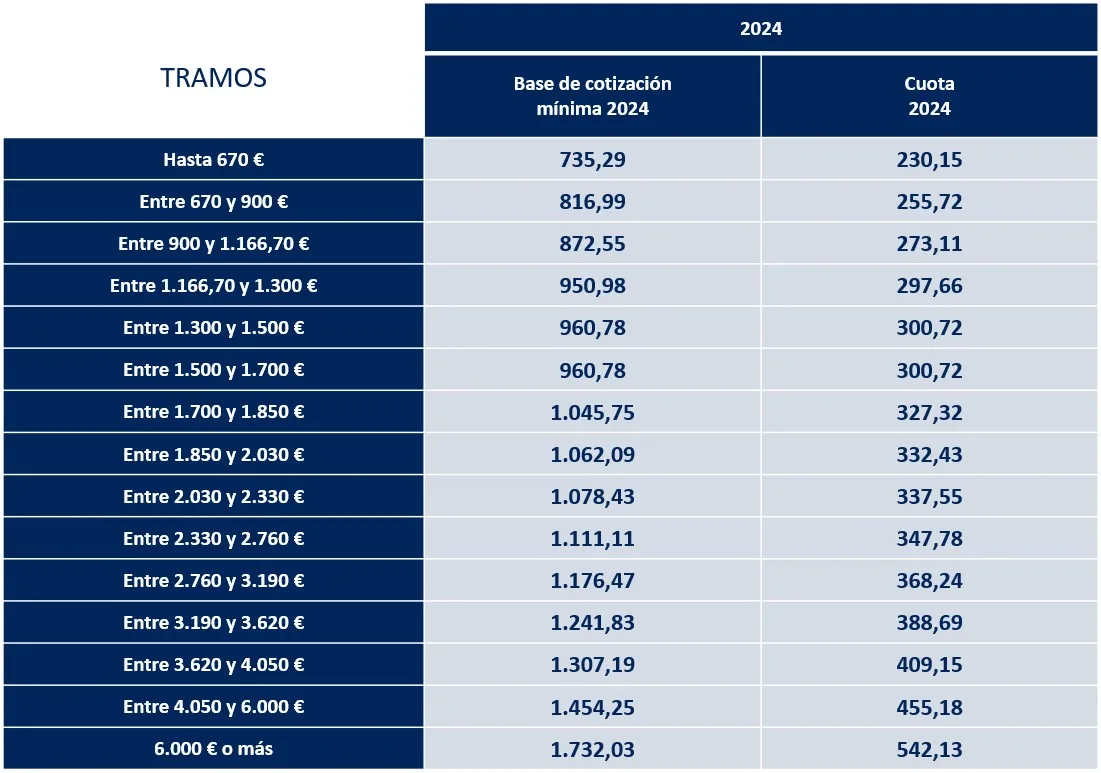

En el primer año de aplicación del sistema de cuotas por ingresos reales (2023) las cuotas mínimas oscilaron entre los 230 euros al mes (tramo más bajo) y los 500 euros mensuales (tramo más alto).

Durante el segundo año (2024) las cuotas mínimas oscilaron entre los 230,15 euros al mes (tramo más bajo) y los 542,13 euros mensuales (tramo más alto).

En 2025 la tabla de cotización presentó importantes modificaciones que redujeron la cuota mínima aun más para los autónomos de los tramos inferiores, mientras que aumentó para los que se encontraban en los tramos superiores.

De esta forma, se produjeron los siguientes cambios:

- Reducción para los tramos más bajos: los autónomos dentro de los seis primeros tramos, entre menos de 670 euros y 1.700 euros, tuvieron una cuota mensual más baja.

- Aumento para los que ganan más de 1.700 euros: los autónomos que se situaban en tramos de ingresos superiores a 1.700 euros, si cotizaban por la base mínima, vieron aumentada su cuota mensual con un incremento anual entre los 272 y los 970 euros, según el tramo correspondiente.

¿Y si quiero cotizar más que el mínimo?

Algunos autónomos deciden pagar una cuota más alta para tener derecho a mejores pensiones, sobre todo de jubilación, pero también en caso de baja por enfermedad.

En la tabla con las cotizaciones y cuotas de los autónomos hemos visto como son las bases máximas y cuotas para cada tramo de ingresos, que en sus tramos más altos llegan hasta 4.909 euros de base de cotización y 1.606 euros de cuota.

Lo que ha dejado de aplicarse son los topes que existían a partir de los 47 años con el sistema anterior, como explicamos más adelante en este artículo.

Otra cuestión a tener en cuenta es la evolución de la cotización a lo largo del año para que trates de ajustarte a la evolución de tus ingresos. Eso te llevará a adaptar la base y la cuota de autónomos que vas pagando a lo largo del año, pudiendo elegir importes intermedios entre los mínimos y máximos que hemos visto en cada tramo.

De esta forma, como autónomo tienes una mayor flexibilidad para poder compensar diferencias entre los rendimientos estimados inicialmente y los que efectivamente vayas obteniendo a lo largo del año.

Otras novedades del sistema de cotización de los autónomos en función de sus ingresos reales

Otros cambios y novedades que entraron en funcionamiento con el sistema de cotización para autónomos en función de sus ingresos reales fueron:

Tarifa plana de 80 euros

La tarifa plana para autónomos pasa a ser de 80 euros durante los 12 primeros meses de actividad, independientemente de sus ingresos.

Y en los siguientes 12 meses el autónomo puede seguir pagando los 80 euros de cuota mensual siempre que sus ingresos netos se encuentren por debajo del SMI.

Cambio de tramo de cotización cada 2 meses

Se puede cambiar la base de cotización hasta 6 veces al año (cada 2 meses), en función de la previsión, al alza o a la baja, del comportamiento del negocio.

La fecha de solicitud establecerá el momento a partir del cual se hará efectivo el cambio, de la siguiente manera:

- Del 1 de enero al último día de febrero: el cambio en la cuota comienza el 1 de marzo.

- Del 1 de marzo al 30 de abril: el cambio en la cuota comienza el 1 de mayo.

- Del 1 de mayo al 30 de junio: el cambio en la cuota comienza el 1 de julio.

- Del 1 de julio al 31 de agosto: el cambio en la cuota comienza el 1 de septiembre.

- Del 1 de septiembre al 31 de octubre: el cambio en la cuota comienza el 1 de noviembre.

- Del 1 de noviembre al 31 de diciembre: el cambio en la cuota comienza el 1 de enero.

Esto permite cotizar por una base acorde a los ingresos, con independencia de los cambios que surjan a lo largo del año.

Los cambios en la base de cotización se tienen que comunicar a través de la sede electrónica de la Tesorería General de la Seguridad Social mediante el sistema Import@ss.

Regularización de las cuotas de los autónomos

La Seguridad Social está revisando los ingresos reales declarados.

Este procedimiento se realiza de forma retroactiva, a través de la Declaración de la Renta.

Tras la comprobación, pueden darse tres situaciones:

- Si el autónomo ha cotizado correctamente, no habrá ajuste.

- Si ha cotizado de más, recibirá una devolución.

- Si ha cotizado de menos, tendrá que pagar la diferencia.

Esta es la forma que tiene el sistema de asegurarse que los autónomos paguen exactamente en función de los rendimientos netos reales que han declarado en Hacienda.

El impacto del Mecanismo de Equidad Intergeneracional (MEI)

Y otra de las novedades en las cuotas de los autónomos es la subida en la cotización del Mecanismo de Equidad Intergeneracional (MEI).

Introducido en 2023, el MEI pretende garantizar la sostenibilidad del sistema de pensiones.

Afecta tanto a trabajadores asalariados como a autónomos.

En 2026, el MEI es del 0,9 % de la base de cotización (un 0,1 % más con respecto al MEI de 2025).

3. ¿Cómo se calculan los ingresos reales de los autónomos?

El sistema se basa en la cotización en función de los ingresos reales del autónomo, también denominados rendimientos netos.

Llegados a este punto surge la gran pregunta: ¿cómo se calculan los rendimientos netos?

Tal y como indica la Seguridad Social, para su cálculo debes tener en cuenta todos los rendimientos netos obtenidos de las distintas actividades que realices como autónomo.

A esto tendrás que sumarle el importe de las cuotas abonadas a la Seguridad Social si tributas conforme al régimen de estimación directa.

El cálculo de estos rendimientos netos se realizará según lo previsto en la normativa sobre el IRPF.

Por último, a tus rendimientos netos tendrás que aplicarle una deducción por gastos genéricos del 7 %.

Mientras que la deducción será del 3 % en el caso de socios mercantiles o socios laborales que hayan estado de alta como autónomos 90 días en el año.

Obligación de comunicación de datos

Si ya estabas de alta como autónomo a 1 de enero de 2023, debías haber realizado la comunicación de tus rendimientos antes del 31 de octubre del 2023 a través del servicio “Modifica tus datos de trabajo autónomo”.

Y en caso de que tuvieras que comunicar un cambio de base de cotización, porque tus rendimientos supusieran una base diferente a aquella por la que venías cotizando, tendrías que haber solicitado dicho cambio y comunicar tu previsión de rendimientos netos anuales, en promedio mensual, antes del 28 de febrero.

Así, no se tendría que realizar posteriormente ninguna regularización de cuotas.

De cara a 2026, una vez que cerrado tu ejercicio 2025, te recomendamos actualizar tu cuota de autónomos al tramo que te corresponda en función de tus resultados de 2025.

Ahora, vamos a ver cómo se aplica todo esto en función de los diferentes tipos de autónomos:

Autónomos persona física en estimación directa

Para calcular sus ingresos reales se tienen en cuenta todos los rendimientos netos obtenidos por el autónomo por sus actividades profesionales o económicas en cada año natural.

A esto hay que restarle los gastos deducibles de acuerdo con lo previsto en las normas del IRPF.

Por último, se le suma la cuota de autónomos y se le resta un 7 % en concepto de gastos genéricos.

Autónomos persona física en estimación objetiva "módulos"

Para calcular sus ingresos reales se tiene en cuenta el rendimiento neto previo minorado en el caso de actividades agrícolas, forestales y ganaderas.

Mientras que para el resto de los supuestos se tiene en cuenta el rendimiento neto previo.

Al resultado se le descuenta un 7 % adicional por gastos genéricos.

Autónomos societarios

Para el cálculo de sus ingresos reales se tienen en cuenta todos los rendimientos dinerarios o en especie que deriven de su sociedad, los rendimientos del trabajo derivados de su actividad en la empresa y los rendimientos que pueda obtener de su propia actividad económica.

Y, también, el total de los rendimientos íntegros de trabajo o capital mobiliario (dinerarios o en especie), derivados de su condición de socios.

A esa cantidad se le suma la cuota de autónomos y se le resta un 3 % por gastos genéricos.

4. Caso práctico: cálculo de la cuota de autónomos por ingresos reales

Para ayudarte a entenderlo mejor, usemos un ejemplo de un autónomo que tiene que calcular su cotización en función de sus ingresos reales:

Como tiene que hacer una previsión de sus ingresos mensuales, va a tomar como referencia su rendimiento neto mensual durante el año 2025. Vamos a calcularlo:

Nuestro autónomo, persona física en régimen de estimación directa, ha tenido durante el año 2025 unos ingresos totales de 22.000 euros, unos gastos que ascendieron a 4.820 euros y pagó una cuota de autónomos de 295 euros/mes (3.540 euros/año).

Con estos datos de referencia, sus rendimientos netos en 2025 fueron de 20.720 euros.

22.000 € – 4.820 € + 3.540 € = 20.720 €

A esta cantidad hay que aplicarle una deducción por gastos genéricos del 7 %.

Por tanto, su rendimiento neto anual en 2025 fue de 19.269,6 euros.

El 7 % de 20.720 € = 1.450,4 €

20.720 € – 1.450,4 € = 19.269,6 €

Eso quiere decir que su rendimiento neto mensual en 2025 fue de 1.605,8 euros.

19.269,6 € / 12 = 1.605,8 €

Por tanto, teniendo en cuenta esta cantidad, nuestro autónomo se ubicaría en el año 2026 en el tramo 6 entre 1.500 y 1.700 euros. Y le correspondería una cuota de 302 euros al mes en 2026 (si escoge la base de cotización mínima de su tramo, en este caso 960,78 euros).

Usando este mismo ejemplo, si se tratara de un autónomo societario se le aplicaría una deducción por gastos genéricos del 3 % (en vez del 7 %).

Realizando los mismos cálculos, tendría un rendimiento neto mensual de 1.674,86 euros, y quedaría ubicado también en el tramo 6 (entre 1.500 y 1.700 euros), y pagaría la misma cuota mensual de 302 euros en 2026 (si escoge la base de cotización mínima de su tramo, en este caso 960,78 euros).

5. Cuota de autónomos para mayores de 47 años

Con el sistema de cotización en función de los ingresos reales, los autónomos mayores de 47 años ya no tienen topadas sus bases de cotización.

Esto quiere decir que ya pueden cotizar por bases superiores a las que tenían establecidas.

Y es que, antes del actual sistema de cuotas, los autónomos mayores de 47 años que querían cotizar más porque sus rendimientos se lo permitían de cara a mejorar su futura pensión, tenían un límite de 2.055 euros al mes en su base de cotización.

Por tanto, por ley no podían cotizar por bases superiores a menos que lo hubieran hecho antes de los 47 años.

Pero la situación cambió con la entrada en vigor del sistema de cotización en función de los ingresos reales.

Así, el tope de cotizaciones para trabajadores mayores de 47 años ha dejado de existir, ya que con este sistema lo que se tiene en cuenta son los ingresos para acreditar que el trabajador se ubica en su tramo correspondiente de cotización.

De esta forma, los autónomos mayores de 47 años pueden incrementar sus bases de cotización, aunque la subida debe ir acorde a la obtención de unas ganancias que justifiquen dicho aumento conforme a las tablas de bases de cotización máximas. Es decir, pueden subir su base siempre que se lo permitan sus rendimientos netos.

6. Cuota de autónomos colaboradores

Con respecto a los autónomos colaboradores (familiares del trabajador autónomo), con este sistema de cuotas no pueden cotizar por una base mínima inferior al Salario Mínimo Interprofesional (SMI).

El establecimiento de una cuota mínima se debe a que los familiares colaboradores no tienen que declarar los ingresos.

No obstante, los autónomos colaboradores pueden seguir acogiéndose a las bonificaciones y ayudas que se ofrecen desde la Administración Central.

7. Cuota de autónomos societarios

Con el sistema de cotización en función de sus ingresos reales, la cuota de los autónomos societarios presenta una importante diferencia con respecto a la cuota de los trabajadores autónomos individuales.

Dicha diferencia consiste en que su base mínima no podrá ser inferior a la del grupo 7 de cotización en el Régimen General, y para aplicarla deben estar 90 días en esta condición (con funciones de dirección y gerencia y socios de sociedades laborales con participación superior o igual al 50 % del capital social).

Así, los autónomos societarios que tuvieran la base mínima anterior, ahora tienen una base mínima de 1.000 euros.

Esto quiere decir que los autónomos societarios que coticen por la base mínima tienen que pagar una cuota de 310 euros mensuales.

De esta forma, se produce una mejora con respecto a los 377,87 euros al mes de cuota que tenían anteriormente. En total, supone un ahorro anual de 814,44 euros.

Pero hay que tener muy en cuenta que, si los ingresos son superiores, las cuotas mensuales también pueden ser más altas con respecto a las de años anteriores.

Y con respecto a la deducción por gastos genéricos, como ya hemos mencionado, para los autónomos societarios es de un 3 % en vez del 7 % que corresponde a los autónomos personas físicas.

8. Cuota de autónomos en años anteriores

Antes de la entrada en vigor del actual sistema de cotización para autónomos en función de sus ingresos reales, la cuota de autónomos ha venido incrementándose cada año.

Estas subidas de la cuota se han debido principalmente al aumento en las bases de cotización, especialmente la mínima, que se venía aprobando anualmente en los Presupuestos Generales del Estado de cada año.

Aunque también se ha visto afectada por la Disposición transitoria segunda del Real Decreto-ley 28/2018, de 28 de diciembre, para la revalorización de las pensiones públicas y otras medidas urgentes en materia social, laboral y de empleo.

Esta normativa elevó los tipos de cotización de los trabajadores autónomos para incluir la cotización por contingencias profesionales y el cese de actividad como coberturas obligatorias.

A continuación, te mostramos la evolución de la cuota de autónomos en los últimos años:

- Año 2020: 286,15 euros (incremento de 2,83 euros).

- Año 2021: 288,98 euros (aumento de 2,83 euros).

- Año 2022: 294 euros (subida de 5,02 euros).

- Año 2023:

- Año 2024:

- Año 2025:

Recuerda, si necesitas darte de alta de autónomo y que te ayudemos a calcular y pagar tu cuota de forma rápida y sencilla, puedes contar con nuestro servicio de asesoría y gestoría: